アコムから催告書が届いたらするべきこと|法的措置を回避するには

アコムの滞納を長期で放置すれば「催告書」が届き、最終的には財産を差し押さえられてしまいます。「催告書」が届いてしまっ…[続きを読む]

アコム株式会社(アコム)は、審査が簡単かつ迅速(審査最短20分、最短即日融資)で、急な資金調達が必要な際に手間なく利用できる融資サービスとして人気を集めています。

しかし、その便利さが仇となり、返済能力を超えてのキャッシングをしてしまい返済できなくなってしまう場合も存在します。

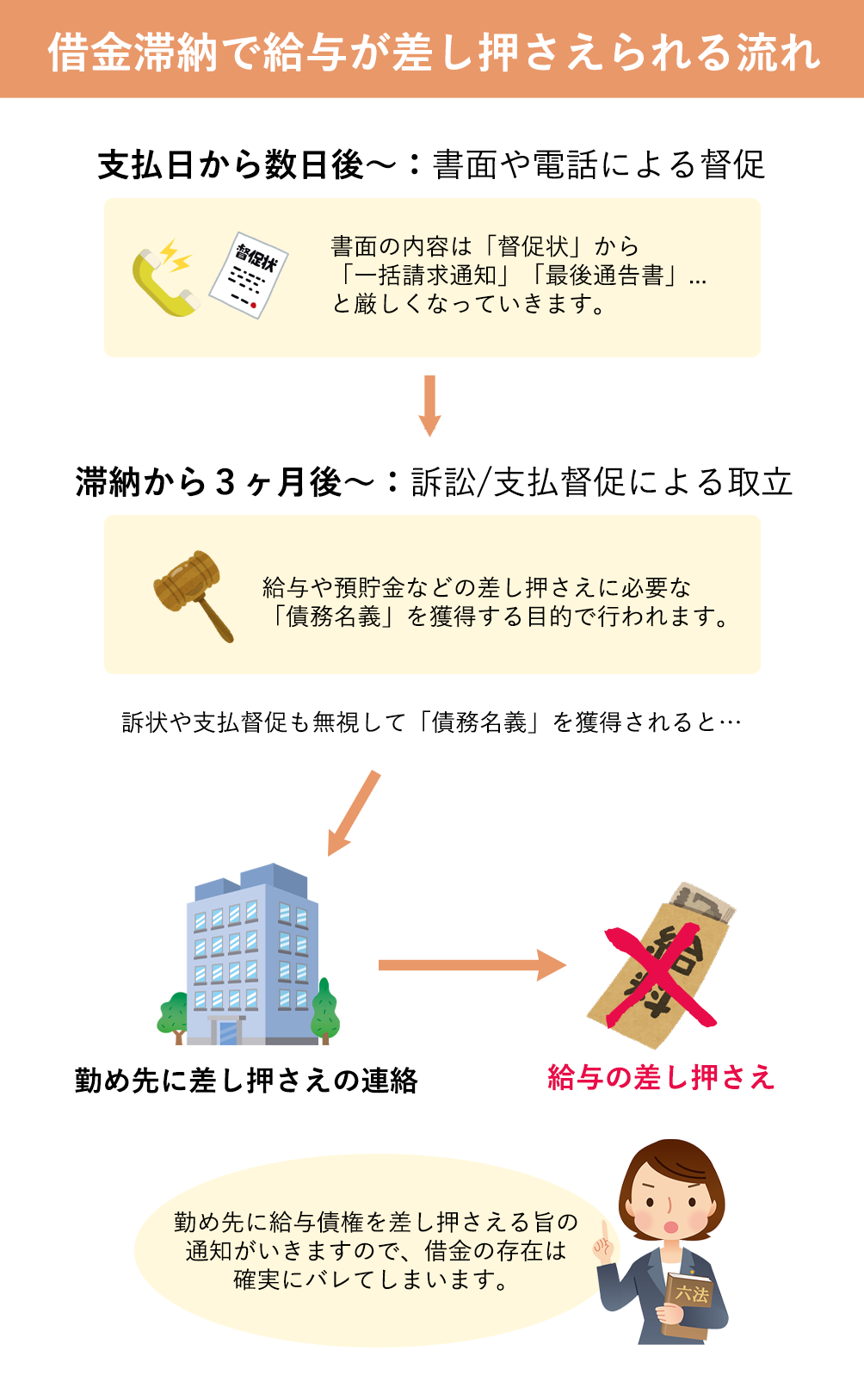

アコムの借金を滞納し返済を怠ると、電話や郵便による督促・取り立てが行われます。

これを3ヶ月以上放置すれば法的手段をとられ、資産を差し押さえられるリスクが高まるでしょう。

借金を返せないことによる経済的な困難には、迅速に対応することが求められます。

本記事では、アコムから借りて借金が払えない方、返せない方、滞納が辛い方に向けて、借金の返済に困った際の対応策に焦点を当て解説します。

目次

最初に、アコムの借金の滞納を続けた場合の督促の流れについて説明していきます。

結論から言うと、アコムからの督促を放置していると、最終的には差し押さえなどの法的措置を取られる可能性もあります。

返済期限が過ぎてもアコムからの借金を支払わないでいると、アコムによる借金の取り立てが行われます。

多くの場合は、まず支払期日の翌日に電話がかかってきて、入金の確認が取れない旨を連絡されます。

単なる支払い忘れであれば、この電話を受けた時点ですぐに入金し滞納状態を解消することでそれ以上の問題にはなりません。しかし、督促の電話を無視すると、じきにメールや郵送により督促状などが届くでしょう。

もちろん、新たに決められた入金日の支払いを更に放置すれば、督促は更に厳しいものになります。

入金が行われるまで、電話、メール、郵便などさまざまな取り立ての形式で督促がされると考えましょう。

アコムからの取り立て2ヶ月ほど無視していると、アコムから残務の一括請求をされます。

これと同じくして、会員契約の解除(強制解約)及びブラックリストへの登録が行われるでしょう(ブラックリストについて詳しくは後述します)。

消費者金融などからの借入は、契約において「期限(返済期日)までは返済をしなくて良い」ということになっています。

例えば、毎月25日が支払日ならば、その日までは返済をせずとも督促・取り立てを受けることはありません。

このような債務者側の利益を「期限の利益」と言います。

しかし、返済期日を過ぎれば債務者の期限の利益は喪失し、債権者は債務者に借金の全額返済を求められるのです。

とはいえ、実務上では、アコムなどの消費者金融が返済日を1日過ぎただけで一括請求をしてくることは稀です。

多くの消費者金融は、2〜3ヶ月の滞納で期限の利益の喪失による一括請求をするケースが多いでしょう。

とはいえ、これまで長期滞納をしていた債務者が今更一括の支払いなどできるケースはほとんどありません。

そこで、間も無くしてアコム(あるいはアコムから債権回収を依頼された債権回収会社や弁護士事務所)から届く「これ以上滞納を続ける場合は法的手段に移行する」旨の最終通告(催告書の送付)を受け取ることになります。

最終通告が行われた後でも無視をしていると、アコム(あるいは提携している債権回収会社・弁護士事務所)は、滞納者に対して借金の返済を求める「訴訟」を提起したり、「支払督促」を送付したりします。

アコムが提出した訴状が裁判所に受理されると、裁判所から被告となった滞納者に対して訴状と呼び出し状が送達されます。

呼び出し状には裁判期日が記載されているので、その期日に裁判所に出頭する必要があります。

応じないままでいると自動的にアコム側に勝訴判決が出てしまうので、次の「強制執行(差し押さえ)」段階へと移行してしまいます。

訴訟は手間のかかる手続きなので、アコム側はこの代わりに「支払督促」という手続きを採ることが多いです。

支払督促に対しては、2週間以内に「異議申し立て」をする必要があります。

異議申し立てをしないと「仮執行宣言付支払督促」が送付され、これの到着後には強制執行(差し押さえ)が可能となってしまいます。

なお、仮執行宣言付支払督促にも異議申し立ては可能です。しかし、別途強制執行停止の手続をする必要があり、弁護士や司法書士のサポートは必須とも言えるでしょう。

「仮執行宣言付支払督促」が債務者に届いた場合、もしくは裁判においてアコムの請求を認容する旨の判決が言い渡された場合、アコムは「債務名義」を得たことになります。

債務名義があると、これを用いることでアコムは滞納者の財産を差し押さえることができます。

給料を差し押さえられると、債権者は債務者の給与から毎月強制的に一定額を徴収します。

預金口座(預貯金)を差し押さえられると、預金が徴収されて残高が0円となってしまうこともあります。

これらの差し押さえられた債務者の財産は、債権者への支払いに充当されます。

アコムからの借金を滞納してしまった場合、利用者にとってさまざまな場面で悪影響が発生してしまいます。

以下に挙げるような悪影響が生じないように、アコムからの借金はできるだけ速やかに返済しましょう。

すでに解説したとおり、アコムからの借金を滞納していると、最終的には利用者の財産が差し押さえられてしまいます。

差し押さえされる可能性があるものは、給料・預貯金・持ち家・車など、利用者のあらゆる財産に及びます。ある日突然生活の糧を失ってしまうということにもなりかねません。

また、給与の差し押さえを受ければ、借金滞納の事実が職場にもバレてしまいます。

そのため、差し押さえが行われる段階に至る前に対処することが大切です。

数日程度の軽微な滞納であればともかく、長期間アコムからの借金を滞納してしまった場合や、短期の滞納を何度も繰り返した場合には、利用者に対するアコムからの信用は大きく傷つきます。

このようなケースでは、アコムは悪質な利用者の情報を社内に永続的に保存しますので、今後アコムからお金を借りることは難しくなると言わざるを得ないでしょう。

さらに、アコムからの借金を滞納したという事実は、各金融機関が登録している信用情報機関(CIC、JICC、KSC)に「事故情報」として掲載されてしまいます。

信用情報機関に金融事故の情報が掲載されることは、俗に「ブラックリストに載る」と言います。

つまり、ブラックリストに掲載されるというのは、簡単に言えば金融機関からの信用を失っている(信用情報に傷がついている)状態です。

ブラックリストに掲載される主なパターンは、2ヶ月分以上借金の返済を滞納した場合と、債務整理をした場合の2つです。

このような事情がある場合、5~7年の掲載期間中は原則として審査落ちになってしまうため、他社の消費者金融(貸金業者)からお金を借りることはできなくなりますし、新たにローンを組むこと、クレジットカードを新規作成すること・更新することもできなくなるので注意しましょう。

もちろん、規定の年数が経過してブラック状態が解除されれば、審査の緩いものから少しずつ利用できるようになります。

他に借金を抱えている・収入が足りないなどの理由でアコムからの借金をどうしても払えないという場合であっても、生活への影響が多大になる「財産を差し押さえ」は何とかして回避するべきです。

では、滞納をしている債務者が取ることのできる対処法にはどのようなものがあるのでしょうか。

アコムでは、借金の支払いに関する相談を受け付ける旨を公式にアナウンスしています。

借金の支払いが滞ってしまう利用者は一定数存在するため、あらかじめこのような相談窓口を設けているものと思われます。

借金の支払いが厳しい場合には、以下の相談窓口で事情を説明して、借金の返済期限を延ばしてもらえないか・滞納分の分割払いはできないか等をお願いしてみましょう。

アコム総合カードローンデスク

電話番号:0120-629-215

受付時間:平日 9:00~18:00

必ずしも交渉に応じてくれるとは限りませんが、支払う意思がしっかりとある場合、事情によっては分割払いや返済期限の延長を認めてくれる可能性もあります。

特に、滞納前の相談や、数日の支払い遅れなどであれば、アコムも柔軟に対応してくれる可能性が高いでしょう。

参考:「支払い(金額、支払期日、支払い方法など)について相談したい場合はどうしたらいいですか?」アコム公式FAQ

アコムから督促が来ている借金に覚えがない場合(5年以上前の借金である場合)、その借金については時効が成立する可能性があります。

返済も裁判上の請求もなく一定の期間が経過することで、債権者(借金を貸したアコム)は返済を求める権利=債権を失い、債務者は借金を返す義務がなくなるのです。

ただし、時効期間が経過したからといって、それだけで債務を返済する義務が完全に消滅するわけではありません。

時効が成立した場合でも、債務者が「援用」という主張をしない限り、債権者は債務の存在を主張し返済を受けることができます。

アコムは、時効期間の経過が近いと察したケースや、すでに5年以上が経過しているケースで、援用を阻止するための様々な手段を行使してきます。

うっかりアコムに1円でも支払ってしまったり、借金の存在を認めて近々返済する旨の約束を取り付けたり、裁判上の請求を受けたりした場合には、せっかく経過した時効期間がまた1から数え直しになる危険もあるでしょう。

債務者としては、5年間音沙汰がなかった債権者から連絡が来た時点で早急に弁護士・司法書士などに依頼をして、本当に時効が成立するのかどうかをしっかりと確認した上で、「消滅時効援用通知書」を内容証明郵便で作成・送付する必要があります。

現状のままでは完済が難しい場合、おまとめローンや借り換えローンで返済の負担が少なくなる可能性があります。

おまとめローンとは、その名の通り複数の借り入れを一つにまとめる(借金を一つの新しいローンに統合する)ことを指します。

現在は、銀行系から消費者金融系まで、様々な「おまとめローン」の商品が登場しています(総量規制の対象外となる商品も多いです)。

借り換えは、借入をまとめるわけではなく、今よりも金利が低い金融機関を探してお金を借り、今の借金を返済した上で新しい(金利が低い)借金を返済していくというものです。

例えば、アコムは金利18%ですが、これよりも金利が低い銀行カードローンから借り換えることは有効かもしれません。

しかし、おまとめローンや借り換えを利用した場合、毎月の返済額が減る代わりに返済期間が伸びることがあります。

特に、おまとめローンを利用して毎月の返済金額が減少すれば、それだけ元金(借入金額)の返済が遅れることになります。長期的な目で見ると、おまとめローンの場合で発生する金利負担の総額が大きくなってしまう可能性もあるのです。

安易におまとめローンや借り換えを利用する前に、長い目で見た場合に本当にお得になるのかどうかをしっかりとシミュレーションすることが大切です。

アコムの相談窓口で返済期限の延長を拒否された場合や、借金の金額が大きすぎて到底返せそうにない場合、時効が成立しない場合、おまとめローンではメリットが少ない場合などは、なるべく早く弁護士に相談をして債務整理を行うことを検討しましょう。

債務整理とは、債権者との任意の交渉や裁判所を通す法的な手続きによって、借金の減額・免除・返済スケジュールの延長を認めてもらう合法的な手続き全般のことをいいます。

例えば、任意整理ならば債権者(アコム)と弁護士・司法書士が直接交渉し、将来利息を減らしたり返済計画のリスケジュールを認めてもらったりします(詳しくは後述)。

弁護士や司法書士に依頼をすれば、あなたにとってどの債務整理の方法を選択するのがベストなのかのアドバイスを受けられます。

さらに、債権者との交渉や裁判所での手続き(※弁護士のみ)を代行してくれるので、スムーズに債務整理を進めることが可能です。

アコムの借金を滞納して悩んでいる方は、速やかに弁護士・司法書士に相談することをおすすめします。

診断後は何度でも相談無料

診断後は何度でも相談無料

債務整理には、大きく分けて「①自己破産」「②個人再生」「③任意整理」の3つの方法があります。

それぞれの方法にはメリットと注意点(デメリット)があり、いずれも一長一短です。

したがって、どの手続きを利用するかを決定する際には、債務者の状況(借金の総額、現在の収入、手持ちの資産など)を分析した上で決定する必要があります。

以下では、各債務整理手続きのメリットとデメリット、さらにどのような人に向いているかについて簡単に解説します。

自己破産は、裁判所での破産手続を通じて債務を全額免除することにより、債務者の生活再建を支援する法的手続きです。

自己破産の最大のメリットは、債務の全額免除が認められるという点にあります(税金などの公租公課を除く)。

一方、自己破産をする場合には、債務者が所有する財産のうち不動産や車など金銭的価値のあるものについては、生活に必要な最低限を除いて処分されてしまう(債権者に配当される)ことに注意が必要です。

自己破産は、借金のすべてを免除する唯一の強力な手続きです。

借金の金額が大きい人・債権者の数が多い人・収入がない人、手元に残しておきたい財産がない人などに向いているといえます。

個人再生は、裁判所での手続きにより、すべての債権者に対する債務を大きく減額する方法です。

債務の全額免除は認められないものの、債務の総額や手持ちの資産に応じて、相当程度の減額が認められます(最大10分の1程度)。

なお、将来において継続的に又は反復して収入を得る見込みがあることが利用の条件とされています(民事再生法221条1項)。

個人再生では、原則として、債務者の所有する財産を処分する必要がありません※。

※担保権が付着した財産については、個人再生手続の外で担保権が実行され、処分されてしまいます。ただし、自宅の土地と建物に限ってはさらに例外で、個人再生計画の中で「住宅資金特別条項」を設けることにより、手元に残しておくことができます。

「住宅などの財産を手元に残しておきながら、ある程度の債務減額を実現したいという希望を持っており、かつ安定収入がある人」に向いている手続きといえます。

なお、債務の総額が5,000万円を超える場合には、個人再生手続を利用することはできません。

また、100万円以下の借金は減額できませんので、借金が少額である場合も選択肢から外れるでしょう。

任意整理は、債権者と裁判外で個別に交渉を行い、債務の支払条件の変更(利息などの減額・支払いスケジュールの延長など)について任意で合意する方法です。

裁判所を通さずに行えるため、手続きが簡単であり、かつ合意内容を柔軟に設定できるという特長があります。必要書類が少なく短期間で終わるため、家族や第三者に秘密にしやすいというメリットもあります。

一方、任意整理はあくまで個々の債権者との交渉によって行われるため、債権者が複数の場合には一社一社と交渉を行う必要があり、手間がかかってしまうこともあります。

また、通常は債務の大幅な減額が認められることはなく、利息・遅延損害金のカットや、返済スケジュールを延長する方向での話し合いが行われます。

したがって、債務の金額がそれほど大きくなく、債権者も少数で、利息の免除や長期の返済計画さえ認められれば債務を完済できる見込みが立つのであれば、任意整理が簡易に利用できる手続きとして便利といえます。

実際、アコムなどの消費者金融からの少額の融資の滞納ならば、この任意整理が日本において最も多く選択されている債務整理方法と言えます。

アコムでの借入は、1日でも返済が遅れると滞納扱いとなり、遅延損害金(延滞金)が発生します。

督促・取り立てが来ても無視をして滞納を続けていると、多くの場合で3ヶ月目には法的措置をとられ、給与や預貯金などの財産を差し押さえられてしまうでしょう。

借金の支払いが厳しい場合には、アコムの相談窓口で事情を説明して借金の返済期限を延ばしてもらえないか相談してみましょう。

なるべく早い段階、できれば滞納してしまうよりも前にアコムに連絡を入れることが理想です。

参考:「支払い(金額、支払期日、支払い方法など)について相談したい場合はどうしたらいいですか?」アコム公式FAQ

アコムからの滞納の取り立ては、利用者の勤務先にも及ぶ場合があります。

利用者がアコムとお金を借りる契約を結ぶ際、勤務先に関する情報を記載しているかと思います。

個人の携帯電話に連絡がつかない場合、アコムはその情報を参照して勤務先に対して連絡をしてくることがあります(アコムが自ら名乗ることはなく、〇〇さんはいらっしゃいますか?という形の電話です)。

勤務先に電話がかかってくるのは、基本的には利用者本人に連絡しても音沙汰がない場合です。したがって、勤務先に借金の事実が発覚すると困る場合、アコムからの取り立てを無視せず、自発的に行動すべきでしょう。

アコムからの借入の滞納期間が長期にわたり、財産が差し押さえられてしまうと、日常生活に多大なる影響が及んでしまいます。

そうなる前に、現在滞納が続いているならば早めの対処が必要です。

特に、アコムからの借金だけでなく他の借金も滞納状態になってしまっている場合には、自力で生活を立て直すことは困難です。

そのような場合には、無理に自力で返済を続けようとせず、弁護士や司法書士に相談をして債務整理をすることを強くおすすめします。

借金を抱え、返済ができずに困っているという方は、ぜひお早めに弁護士・司法書士にご相談ください。