会社・法人が倒産したら|破産手続きの概要と流れ

この記事は、資金繰りでお悩みで「会社が倒産したらどうなるかわからない」「会社を畳むにはどうすれば良いのか」とお考えの…[続きを読む]

会社の経営がうまくいかず、どうしても自力での経営再建がうまくいかないというケースがあります。

特に現在は、新型コロナウイルスの影響で受けた融資の返済ができず、倒産に追い込まれる企業が急増しています。

法律で認められた「倒産」手続きにはさまざまなものがありますが、そのうちの一つに「民事再生」というものがあります。

民事再生は、会社を維持しながら債務を圧縮できるというメリットがあり、現状のままでは完済できない借金に苦しむ会社にとって利用を検討する価値があるといえるでしょう。

この記事では、「民事再生」とはどんな手続きなのか?そのメリット・デメリットは何なのか?について詳しく解説します。

民事再生の利用を検討している会社経営者の方は、是非参考にしてください。

目次

民事再生とは、経営が危うくなって支払不能や債務超過のおそれを生じた会社法人につき、会社を維持しながら債務を大幅に圧縮することで経営再建を図る制度をいいます。民事再生法に基づき手続きが進められます。

つまり、経営が立ち行かなくなった時、その企業や個人事業主などの事業者が、裁判所を通して借金を減額したり、返済期限を延長したりすることで、借金の完済を現実的なものにして会社そのものの再建を目指すものです。

民事再生の場合、経営陣を含めて会社の体制を大きく変えずに債務の圧縮を実現することができます。

また、大企業・中小企業を問わずあらゆる会社が利用できることも特徴といえるでしょう。

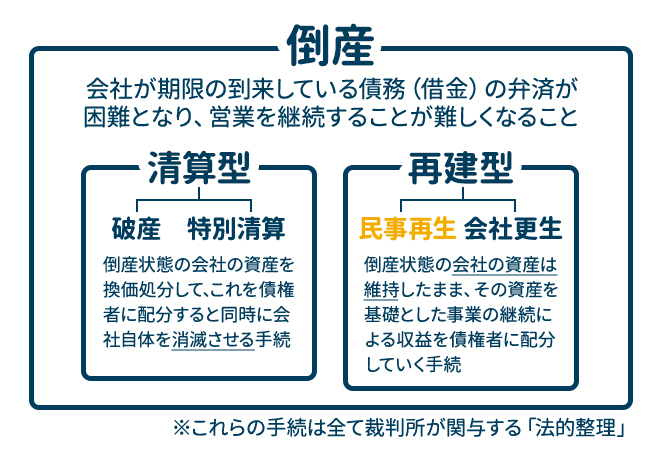

民事再生は、「再建型」の倒産手続きです。会社や団体、組織などを消滅させず、存続させつつ負債を弁済していく方法です。

再建型の倒産手続きを利用する場合、一般的に会社の資産もなくなりませんし、経営陣が残れる可能性もあります。

一方、破産は「清算型」の倒産手続きで、これを利用すると会社は消滅します。それまで得てきた資金・資産も処分・売却されすべてなくなるということですが、逆に言えば税金などの支払い義務も全て免除されます。

破産などの清算型の倒産手続きを利用すると、経営自体から解放されて0から再スタートできます。

一方、再建側の倒産処理手続きを利用すると、一定額の負債が残ります。そして、完済までの数年間はその負債の返済をし続けることになります。

会社更生は、民事再生と同じく会社や団体、組織などを消滅させず(存続させつつ)負債を弁済していく方法で、会社更生法が適用されます。

会社更生は、株式会社のみが利用できる再建型の倒産手続きです。

申立の際の予納金が高額になるため利用できる企業のハードルは高いですが、経営状態の悪化した大きな株式会社が抜本的な改革を進めるために利用するケースが多くなっています。

会社更生には、民事再生にはない以下の特徴があります。

会社更生の場合、旧経営陣は退任して「更生管財人」が手続きを進めます。

また、手続きの最中には担保権(抵当権など)の行使が制限され一時的に税金も支払わなくて良くなるなど、様々な特則が設けられています。

権利変更の許容範囲が広い分、会社の維持・再建に当たっての選択肢が幅広く、抜本的・実効的な再建策を講ずることが可能になっています。

会社全体を抜本的に改革・改善することを目的とする点が、会社更生手続きの特徴と言えるでしょう。

民事再生は、会社を清算してしまう「破産」や、経営陣の退任が必須な「会社更生」と比べて、以下のようなメリット・デメリットがあります。

民事再生の場合、会社を清算せずに済むため、今の会社の事業を継続しながら借金を大幅に減額することができます。

既存の取引先との関係や企業価値を維持できる可能性があるという点が、民事再生を選ぶ際の重要なポイントとなるでしょう。

また、民事再生の場合、経営陣は引き続きそのポジションに居ながら会社の再建に取り組むことが認められています。

特に同族企業などの場合には、債務整理後も同じ経営陣で事業を続けていきたいというニーズが高いでしょうから、民事再生が有力な選択肢になります。

これはどの倒産手続きでも共通ですが、代表者が会社の債務を連帯保証している場合は、民事再生などによりカットされた債務を代表者個人が支払わなければなりません。

もし支払えずに自己破産などに追い込まれてしまうと、代表者個人が信用情報機関のブラックリストと呼ばれるものに登録され、5年~7年の間はローンなどが組めなくなります。

なお、ブラックリストに載るのはあくまでも代表者個人であり、民事再生をした会社自体がブラックリストに載ることはありません。

しかし、基本的に代表者の名義で融資を受けることができなくなりますので、他の経営陣の協力などが必要不可欠になるでしょう。

民事再生は、原則として会社に対するすべての債権について強制的にカットが行われます。

しかし、担保権が付着した債権については例外で、債権カットを受けることなく、手続き外で担保権の実行により債権回収がされてしまいます。

そのため、担保付の債務を多く抱えている会社にとっては、民事再生は必ずしも実効的な再建手段にならずリスクの方が大きいこともあるでしょう。

民事再生では、再生計画について債権者から一定以上の同意を得ることが必要となります。

この点は、債権者の同意が不要の破産とは大きく異なる点です。

民事再生について債権者の同意が得られる見込みがない場合は、民事再生を利用することはできず、破産手続きを利用するほかないでしょう。

次に、民事再生の具体的な流れについて説明します。

民事再生の手続きは裁判所で行われるので、提出書類などの準備にかなりの労力がかかります。

また、民事再生手続きの内容自体もかなり複雑です。もしかしたら民事再生以外の手続きが最適であるケースもあるでしょう。

そのため、事前に弁護士に相談・依頼を行い、現在の状況について冷静に解析した上で、弁護士の指示に従って準備を進めると良いでしょう。

逆にいえば、弁護士などの専門家が就いていない状態で民事再生手続きを成功させることは不可能とも言えます。

民事再生への準備が整ったら、裁判所に対して再生手続開始の申立てを行います。

会社の場合、申立先は主たる営業所の所在地を管轄する地方裁判所です(民事再生法5条1項)。

なお、再生手続開始の申立ては、債務者である会社自身のほか、会社の債権者も行うことができます(同法21条1項、2項)

裁判所は、再生手続開始の申立てが受理した後、監督委員を選任することが通例となっています(民事再生法54条1項)。

監督委員が選任された場合、会社は、裁判所から指定された一定の行為(たとえば財産の処分など)をするためには監督委員の同意が必要となります(同条2項、4項)。

監督委員としては、民事再生などの経験が豊富な弁護士が裁判所から選任されるのが通常です。

再生手続開始の申立てから数日後あたりを目安に、会社主催で債権者に対する説明会を行います。

説明会の実施や参加は、法律で義務付けられているものではありません。

しかし、以下の観点から、債権者に対する説明会を誠実に実施することが求められます。

裁判所は、再生手続開始の要件が揃っていることを確認した後、再生手続開始の決定を行います。

再生手続開始の要件は、以下のとおりです。

再生手続が開始されたら、債権者の顔ぶれと債権額を確定するために、債権調査の手続きが行われます。

まず、開始決定から一定期間の「債権届出期間」が定められ、債権者は原則としてこの期間内に、自分の債権の金額や原因などを裁判所に届け出なければなりません(民事再生法94条1項)。

届け出が行われた債権については、債務者である会社が認否を行い、認めたものについては再生手続における権利行使が認められます。

一方、会社が認めなかった債権については、債権者は裁判所に対して査定の申立てをすることができます(同法105条1項)。

査定の申立てに対して、裁判所は、当該債権の存否・内容を定める裁判を行います(同条3項、4項)。

査定の内容に異議がある場合には、さらに異議の訴えを提起して争うことも可能です(同法106条1項)。

上記の手続きを経て、再生手続の中で権利行使が認められる債権が確定されます。

再生手続では、債権額のカット幅を決定するために、債務者である会社がどの程度の資産を保有しているかを把握することも必要です。

そのためには、原則として会社自身が、所有する財産の価額の評定を行うことになっています(民事再生法124条1項)。

評定の結果については、再生計画作成の際の基礎とされるほか、裁判所や債権者集会への報告がそれぞれ行われます(同法125条、126条)。

債務カット後の残りの債務について、会社が再生手続終了後にどのように返済していくかを記したものが「再生計画」です。

再生計画案は、債権調査と財産評定の結果を踏まえて、原則として会社が作成します(民事再生法163条1項)。

ただし、債権者の側で対案を出して、債権者集会における決議にかけてもらうことも可能です(同条2項)。

再生計画が裁判所に対して提出されると、債権者集会において決議の可否が検討されます。

再生計画案が可決されるためには、債権者の「頭数で過半数、債権額で2分の1以上」の同意が必要です(民事再生法172条の3第1項1号、2号)。

債権者集会によって再生計画案が可決された場合、不認可要件(同法174条2項各号)に該当しない限り、裁判所によって再生計画が認可されて確定します。

再生計画が確定したら、その内容に従い、会社は各債権者に対する計画弁済を行います。

民事再生手続きを行うに当たっては、裁判所に予納金を納付する必要があります。

その金額は、負債総額によっても異なりますが数百万円規模になります。

| 負債総額 | 予納金の金額 |

|---|---|

| 5,000万円未満 | 200万円 |

| 5,000万円~1億円未満 | 300万円 |

| 1億円~5億円未満 | 400万円 |

| 5億円~10億円未満 | 500万円 |

| 10億円~50億円未満 | 600万円 |

| 50億円~100億円未満 | 700万円 |

| 100億円~250億円未満 | 900万円 |

| 250億円~500億円未満 | 1,000万円 |

| 500億円~1,000億円未満 | 1,200万円 |

| 1,000億円以上 | 1,300万円 |

さらに、民事再生にかかる弁護士費用も、数百万円から数千万円に及ぶケースが多いでしょう。

予納金と弁護士費用を合わせると手続き費用が高額になってしまうことが民事再生のネックといえますが、とはいえ会社更生よりは予納金が低くなるでしょう。

今回は、民事再生のメリット・デメリットや手続きの流れについて解説しました。

民事再生は、会社再建のための切り札として有効になります。

しかし、民事再生をスムーズに進めるためには、法律の内容を踏まえたうえで債権者や裁判所と適切にコミュニケーションを取ることが必要不可欠です。

資金繰りが厳しく民事再生を検討している経営者の方は、まずは専門家である弁護士への相談をおすすめいたします。