特別清算とは?破産との違いをわかりやすく解説

今回は、特別清算とはどんな手続きなのか、メリットやデメリットなどをわかりやすく解説していきます。[続きを読む]

会社の経営が行き詰まってしまった場合、経営者は何らかの対策を取る必要があります。

経営再建の見込みが立たない場合は、「法人破産」をして会社を畳んでしまうのも一つの手段です。

ただし、実際に法人破産をしようとしても、法人破産ができるための条件を満たしていない場合には、裁判所が法人破産を認めてくれません。

この記事では、経営者の方へ、法人破産をするのに必要な条件や、法人破産ができない場合などについて詳しく解説します。

目次

会社の経営が苦しいとしても、常に法人破産ができるというわけではありません。

法人破産をするには、裁判所に対して破産手続開始の申立てを行い、裁判所がこれを認めて破産手続開始の決定を行う必要があります。

破産手続開始の決定がなされるのは、①支払不能または②債務超過のいずれかの要件を満たす場合のみです(破産法15条1項)。

したがって、法人が支払不能・債務超過のいずれの状態にもない場合には、法人破産は認められません。

「支払不能」は、破産法2条11項において以下のように定義されています。

第二条 11 この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態(中略)をいう。(破産法2条11項)

「一般的かつ継続的に」というのは、支払わなければならない債務の「大部分」を支払えない状態が「かなりの期間」続いていることを意味しています。

つまり、一時的な資金ショートや、すぐに回復する見込みのある経営悪化ではなく、深刻な資金繰りの悪化が発生していることが必要です。

法人の場合には、債務超過の状態にある場合にも破産手続開始の決定が行われます(破産法16条1項)。

債務超過とは、「債務者が、その債務につき、その財産をもって完済することができない状態」と定義されています。

簡単に言うと、貸借対照表(バランスシート)上の負債が資産を上回っている状態です。

支払不能と比べると、債務超過は客観的な数字により定まるため、債務者にとっては証明が容易でしょう。

法人が支払不能または債務超過の状態にある場合であっても、「破産障害事由」が存在する場合には、破産手続開始の決定が行われません。

以下では、どのようなケースが破産障害事由に当たるかについて解説します。

破産手続開始を申し立てた場合、破産手続を実施するための費用として、裁判所に対して予納金を納付しなければなりません(破産法22条)。

この予納金の納付がなされないことが、破産障害事由の一つとされています(破産法30条1項1号)。

東京地裁では、法人破産の予納金額は、原則として以下のとおりとされています。

| 負債総額 | 予納金額 |

|---|---|

| 5,000万円未満 | 70万円 |

| 5,000万円未満 5,000万円~1億円未満 | 100万円 |

| 1億円~5億円未満 | 200万円 |

| 5億円~10億円未満 | 300万円 |

| 10億円~50億円未満 | 400万円 |

| 50億円~100億円未満 | 500万円 |

| 100億円~ | 700万円 |

ただし東京地裁では、弁護士が申立て代理人となっているケースでは、「少額管財」の方法によって運用することが慣例化しています。

少額管財の場合は、予納金額は20万円で済むことになっているので、法人破産を申し立てる際は弁護士に依頼すると良いでしょう。

不当な目的で破産手続開始の申立てが行われるなど、申立てが誠実にされたものでないときは、破産障害事由があるとされています(破産法30条1項2号)。

たとえば、債権者からの取り立てを一時的に逃れる目的で破産手続開始の申立てを行い、その間に財産隠しをしようとしていたような場合には、申立てが不誠実であると認められるでしょう。

また、破産手続開始の申立ては債権者の側からも行うことができますが、単なる嫌がらせ目的や、債務者を威嚇して自分の債権を優先的に取り立てる目的で行われた場合には、不誠実な申立てに該当します。

破産手続は、債務者を債務の負担から救済するための最後の手段として位置づけられています。

そのため、民事再生や会社更生など、別の法的倒産手続に関する申立てが行われている場合には、破産障害事由に該当します。

この場合には、破産手続ではなく、まずは別途申し立てられている別の法的倒産手続の中で、法人を再建できるかどうかが判断されることになります。

法人破産ができない場合でも、他の債務整理手続きを利用することにより、会社の債務問題を解決できることがあります。

以下では、破産手続以外にどのような債務整理手続きがあるのかを紹介します。

なお、それぞれの手続きにはメリット・デメリットがあり、どの手続きが適しているかは法人の状況によって異なります。

専門的な検討が必要な部分もありますので、詳しくは弁護士にご相談ください。

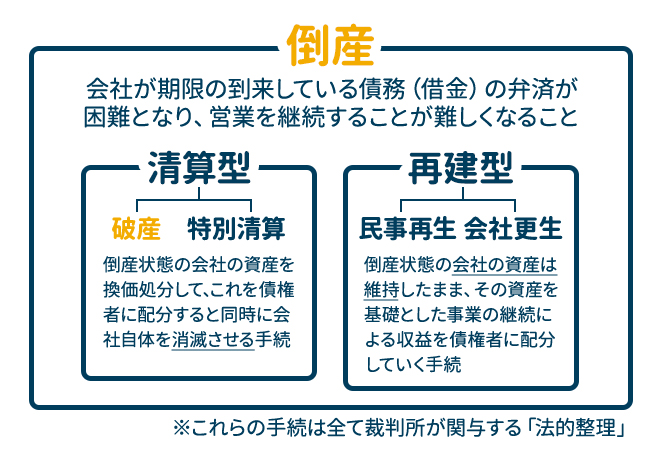

特別清算は、破産と同様に、会社の法人格を消滅させる清算型の法的倒産手続きです。

特別清算の手続きは法人主導で行われるので、裁判所主導で行われる破産よりも手続きが簡易であり、費用が安く済むメリットがあります。

しかし、特別清算を利用するためには、債権額ベースで3分の2以上の債権者の同意を取得する必要があるなど、破産にはない要件があることに注意が必要です。

民事再生は、破産とは異なり、法人を存続させながら債務を圧縮する「再建型」の法的倒産手続きです。

民事再生は法人の存続が前提になるので、既存の取引先や従業員の雇用を維持できる可能性があります。

また、経営陣の退任も必要ないので、法人の体制を大きく変えずに再建に取り組むことが可能です。

ただし、民事再生を成功させるには、頭数ベースで過半数、債権額ベースで2分の1以上の債権者から、再生計画についての同意を取得しなければなりません。

そのため、債権者への説明や調整も重要なポイントになるでしょう。

会社更生は、民事再生と同様に、法人の存続を前提とする再建型の法的倒産手続きです。

会社更生の特徴としては、株主や担保権者の権利も変更の対象にしてしまう、非常に強力な手続きであることが挙げられます。

したがって、複雑な債権債務関係を抱える株式会社が、抜本的な債務整理を行う際に適した手続きといえます。

ただし、その分会社更生にかかる費用はきわめて高額になります。

そのため、実質的には大企業限定の債務整理手段といえるでしょう。

なお、会社更生を利用できるのは株式会社のみとなります。

任意整理は、債権者との個別交渉によって、債務のカットや返済スケジュールの見直しを認めてもらう方法です。

任意整理は法律で定められた方法ではなく、いわゆる「私的整理」として、他の法的倒産手続きとは区別されます。

任意整理には決まった形式がないので、法的倒産手続きに比べて簡単な手続きで済むほか、柔軟な解決を模索することができます。

しかし、法的倒産手続きのように債務の免除や大幅な減額が得られる見込みは少ないので、一長一短といえるでしょう。

上記のことから、任意整理は、債権額や債権者の数が比較的少ない場合に行うメリットが大きいといえます。

法人破産とは、会社などの法人の財務状況が悪化してしまった場合に、裁判所に対して申立てを行うことで実施される法的倒産手続きです。

法人破産では、法人が所有している財産を換価・処分して債権者への配当を行います。

会社財産の換価・処分と債権者への配当が終わった段階で、法人の残りの債務はすべて免除され、法人格は清算により消滅します。

このような性質から、法人破産は「清算型」の法的倒産手続きと位置付けられています。

法人破産をすることにより、経営者は会社の債務に関する悩みから解放され、また新たに事業をスタートさせることができるようになるのです。

そのため法人破産は、いわば法人経営者にとっての最後の救済手段といえるでしょう。

債務者自身が、自らが支払不能の状態にあるということを証明することは、それほど簡単ではありません。そのため、破産法15条2項において、「債務者が支払を停止したときは、支払不能にあるものと推定する」という規定が設けられています。

支払停止とは、債務者が支払不能であることを外部に表示する行為をいいます。たとえば手形の不渡りや、弁護士から債権者に対する受任通知の送付などが支払停止に該当します。

債務者が支払停止をした場合には、特に反証がない限り、支払不能の状態にあるものとして取り扱われ、破産手続開始の決定が行われることになります。

今回は、法人破産が認められるための条件と、法人破産ができないケースを中心に解説しました。

会社経営の再建見込みがないのに事業を続けていると、債務がどんどん膨らみ、経営は苦しくなる一方です。

できるだけ早く再スタートを切るためにも、早期に弁護士に相談をして、法人破産を検討しましょう。

また、法人破産の方法が取れない場合であっても、弁護士に相談をすれば、他に有効な解決策がないかを検討してもらえますので、一度相談してみることをおすすめいたします。

法人破産を検討中の経営者の方は、ぜひ弁護士にご相談ください。